최근 정부는 철강과 석유화학, 시멘트, 반도체·디스플레이 등 4대 탄소 다배출 업종을 대상으로 탄소중립 라운드 테이블을 개최했습니다. 정부와 함께 탄소저감 기술 개발을 추진해 온실가스를 감축하는 것이 목표죠.

최근 정부는 철강과 석유화학, 시멘트, 반도체·디스플레이 등 4대 탄소 다배출 업종을 대상으로 탄소중립 라운드 테이블을 개최했습니다. 정부와 함께 탄소저감 기술 개발을 추진해 온실가스를 감축하는 것이 목표죠.이를 위해 국내 4대 탄소 다배출 업종과 함께 총 사업비 9352억원 규모의 탄소중립 기술개발 사업을 2030년까지 추진한다는 방침으로 2050년까지 1억2000만톤의 온실가스를 감축한다는 목표를 설정했습니다.

대규모 투자 대비 감축효과의 극대화를 위해서는 탄소차액계약제도(CCfDs·Carbon Contracts for Differences)의 도입이 시급해 보입니다. 탄소차액계약제도는 할당대상업체가 온실가스감축 프로젝트에 투자할 경우 정부와의 협상을 통해 탄소배출권 고정가격 계약 맺은 뒤 계약 만기 시점에 탄소배출권 시장가격(준거가격)과 탄소배출권 고정가격(행사가격) 계약 간의 가격 차이를 보전해 주는 제도입니다. 만약 탄소배출권 시장가격이 탄소배출권 고정가격보다 낮으면 정부가 그 차액을 보전해 주는 식입니다.

탄소차액계약제도에서 준거가격은 옵션 행사 시 대상이 되는 기초자산의 가격을 의미하고 행사가격은 미래시점에 인도할 수 있는 자산의 가격으로 옵션거래 시 옵션매수자가 권리를 행사할 경우 지급하는 기초자산의 매입 혹은 매도가격을 뜻합니다.

탄소차액거래제도에 있어 행사가격은 한계감축비용(MAC·Marginal Abatement Cost)으로 해석됩니다. 온실가스 감축투자를 위한 의사결정에 있어 온실가스 1톤을 줄이는 데 소요되는 한계감축비용과 탄소배출권 시장가격을 비교해 투자 의사결정을 하게 됩니다.

한계감축비용이 탄소배출권 시장가격보다 저렴하면 감축투자를 진행하고 반대인 경우는 탄소배출권 시장에서 매입해 제도대응을 이행하게 됩니다. 하지만 온실가스 감축효과는 탁월하나 단위당 온실가스 감축비용이 큰 프로젝트들에 대해서는 투자를 주저하게 됩니다. 이러한 문제점을 해결하고자 유럽을 중심으로 탄소차액계약제도가 빠르게 채택돼 운영되고 있습니다.

금융공학적으로 해석해보면, 탄소차액거래제도는 옵션의 성격이 강한 제도입니다. 옵션은 기초자산을 사거나 팔수 있는 권리를 매매하는 것으로 콜옵션과 풋옵션으로 나눠집니다. 콜옵션 매입는 기초자산을 살수 있는 권리(콜옵션 매도는 팔 의무)이고, 풋옵션 매입은 기초자산을 팔수 있는 권리(풋옵션 매도는 살 의무)입니다.

탄소차액계약제도에 있어 준거가격이 행사가격보다 높게 형성될 경우 업체는 콜옵션을 매도 한 상태가 됩니다. 정부가 옵션을 행사할 경우 준거가격과 행사가격의 차이만큼 수익을 확보하게 됩니다. 반대로 준거가격이 행사가격보다 낮게 형성될 경우 정부는 풋옵션을 매도한 상태가 되고 업체가 옵션 행사 시 행사가격에서 준거가격의 차이만큼 수익을 확보하게 됩니다.

한편 탄소배출권 플레인 바닐라 스왑 관점에서 보면 준거가격이 행사가격 보다 높은 경우, 고정가격 지불·변동가격 수취인 '페이 스왑'(Long Swap) 포지션이 되고 반대로 준거가격이 행사가격 보다 낮은 경우는 고정가격 수취·변동가격 지불인 '리시브 스왑'(Short Swap) 포지션이 됩니다.

온실가스 감축 프로젝트를 진행함에 있어서 리스크는 한계감축비용의 경우 고정가격인 반면 탄소배출권 시장가격은 변동가격이라는 점입니다. 이런 위험을 해결하는 방법으로는 단기적인 프로젝트들에 대해서는 탄소배출권 선물매도 포지션으로 시장가격을 고정화 시키는 방법이 있습니다. 반대로 고비용·장기 감축 프로젝트들에 대해서는 탄소차액계약제도를 이용해 역마진을 보상받는 방법입니다.

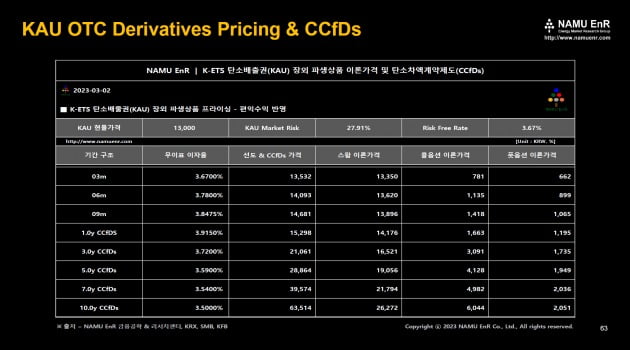

탄소차액계약제도 도입에 있어 가장 중요한 핵심내용은 준거가격과 행사가격의 설정 기준 마련입니다. 준거가격의 경우는 할당배출권(KAU)를 기준으로 거래량 가중평균단가를 이용할 수 있습니다. 행사가격은 해당 업종의 한계감축비용이나 혹은 만기와 편익수익을 반영한 탄소배출권 선도가격(스왑가격+옵션가격)을 채택할 수도 있습니다.

결론적으로 온실가스 감축 프로젝트 진행 시 한계감축비용(고정가격)과 탄소배출권 시장가격(변동가격)간의 가격 차이를 정부가 보전해 주면서, 감축 프로젝트들에 대한 투자가 더욱 활발해질 것으로 예상됩니다. 탄소차액계약제도 도입은 '2050 탄소중립'을 동반한 국가 온실가스 감축 목표(NDC) 달성과 더불어, 최근 들어 부각되고 있는 RE100(Renewable Energy 100%) 캠페인, ESG(환경·사회·지배구조) 경영, 탄소국경조정제도(CBAM·Carbon Border Adjustment Mechanism) 등의 파고를 넘기 위해서도 필요한 제도입니다.

<한경닷컴 The Moneyist> 김태선 NAMU EnR 대표이사 | Carbon Market Analyst

"외부 필진의 기고 내용은 본지의 편집 방향과 다를 수 있습니다."

독자 문의 : thepen@hankyung.com

관련뉴스